Japanske aktier har ikke været inde i varmen i mange år. Det er efterhånden mere end et årti siden, at Japans økonomi gled ned i hængedyndet, og landets aktiemarked har i det store hele i samme periode ikke kunnet følge med de globale aktier.

Der har dog været enkelte fremgange – senest henover sommeren 2003, da japanske aktier pludselig oplevede et kortvarigt rally. I mellemtiden er den fremgang dog gået lidt i sig selv igen – ligesom de globale aktiemarkeder også tog det mere afslappet i efteråret – og siden starten af 2004 har ’Japan Large Cap – Aktier’ faktisk været den næstringeste Morningstar Kategori™.

Spørgsmålet er selvfølgelig, hvorfor man egentlig skal beskæftige sig med et aktiemarked og en økonomi, der har hængt efter feltet i så lang tid. Jo, det er der gode grunde til. For det første havde danske investorer – ifølge IFR’s opgørelse – ved udgangen af 2003 sat mere end 7 mia. kr. i de fonde, som fokuserer på Japan.

For det andet, så er det japanske aktiemarked faktisk det tredjestørste i verden – kun overgået af USA og England – og derfor en stor del af de globale fondes investeringer.

Nøje udvælgelse

Men forventningerne til Japan er ikke de mest positive hos eksempelvis BankInvest.

- Vi ser ikke det japanske aktiemarked generelt som specielt attraktivt, og det japanske opsving virker spinkelt. På den anden side kan man finde mange billige og undervurderede selskaber. Navne som Honda, Toyota og Sony er blandt dem. Derfor er en passiv strategi ikke særlig god i det japanske aktiemarked, men vælger man selskaberne nøje ud, er der meget gode muligheder, siger Thue Isen, chefporteføljemanager hos BankInvest med ansvar for Asien og Japan.

Thue Isen peger på, at det japanske aktiemarked generelt ikke er i stand til at give en forrentning, som står mål med risikoen. Han tror ikke specielt på opsvinget, som de økonomiske nøgletal indikerer, og heller ikke på den restrukturering af finanssektoren, som aktiemarkedet og økonomer så længe har efterlyst.

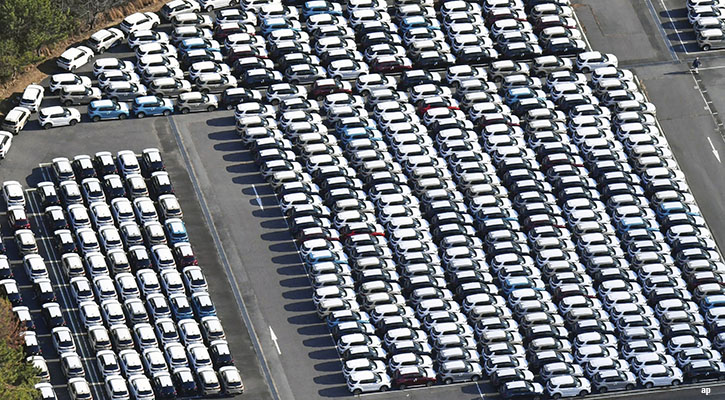

- Fremgangen i japansk økonomi er skabt af IT-sektoren og sektoren for forbrugsgoder, især bilproducenterne. Det vil sige blandt eksportvirksomhederne, der kan udnytte fremgangen i den globale økonomi. Derfor er det i de sektorer, vi finder vore investeringer. Markedet som helhed, synes vi derfor ikke er særligt interessant, men vi kan finde mange gode selskaber, der, hvis de bare fortsætter deres egen udvikling, har stort kurspotentiale, forklarer Thue Isen.

I den sammenhæng ser BankInvests porteføljemanager derfor en opbremsning i den globale vækst, som den største trussel mod japanske aktier, men han understreger, at selskaberne i BankInvests to japanske fonde, ikke giver grund til bekymring, fordi de er ganske undervurderede.

Et andet moment, som kan skade de eksporterende virksomheder, er yennens styrkelse over for den amerikanske dollar, som man har set det den senere tid. Frygten er, at den styrkede yen rammer japansk konkurrenceevne, fordi japanske varer bliver dyrere.

- Vi venter dog ikke nogen markant styrkelse af yennen fra niveauet i dag. Yennens hidtidige styrkelse har da haft en effekt, men ikke så stor som frygtet. Eksempelvis ser vi stadig gode regnskaber fra eksportselskaberne.

Eksport og ejendomme

Hos Jyske Invest har man også fokus på eksportvirksomhederne.

- Vi har en overvægt på japanske aktier, mens vi eksempelvis undervægter USA. Det har vi, fordi Japan er bedre vendt mod et cyklisk opsving. Japan har mange eksportvirksomheder, men yennens styrkelse spiller ind som en risiko her, lyder det fra Thomas Schultz Nielsen, porteføljemanager hos Jyske Invest med ansvaret for Jyske Invest Japanske Aktier.

Thomas Schultz Nielsen peger på, at en styrkelse af yennen tidligere har ødelagt begyndende opsving i Japan, fordi det rammer konkurrenceevnen og en dermed den japanske økonomi, da eksporten er så vigtig for Japan.

Derfor har Jyske Invest ikke en ensidig fokusering på eksportselskaberne i Japan, men har også et andet tema, som går på ejendoms-sektoren. Thomas Schultz Nielsen hæfter sig ved, at man gennem det seneste halve år har set begyndende værdistigninger i ejendomsmarkedet i Tokyo.

Stigende renter

Endnu et risiko-moment i vurderingen af de japanske aktier er risikoen for kraftigt stigende amerikanske renter.

- Det ville ramme de amerikanske forbrugeres lyst til at bruge penge, og det vil igen være skidt for den japanske eksport, vurderer porteføljemanageren fra Jyske Invest, som peger på, at netop eksporten til USA først rigtig er begyndt at tage fat i slutningen af 2003.

Eksporten er nøglen for Japan, fordi landet har en relativt ringe indenlandsk efterspørgsel. Men fortsætter fremgangen for eksporten, venter Thomas Schultz Nielsen, at dette vil have en afsmittende effekt på resten af økonomien, fordi flere i arbejde og stigende indtjening vil betyde flere penge til forbrug.

Vigtigt univers

Det japanske aktiemarked hører til blandt de største udviklede markeder. Som sådan er Morningstar Kategorien™ ’Japan Large Cap – Aktier’ ofte en vigtig del af de private investorers porteføljer – om ikke andet har de japanske aktier betydning via deres vægt i de globale fonde.

Derfor er udviklingen i Japan for mange investorer værd at holde øje med, men afkastene henover de seneste tre år blandt japanske large cap-fonde understreger også, at det er vigtigt at vælge de fonde, som klarer sig bedst. Den bedste fond i den periode har været BankInvest Pension Japanske Aktier (PAL) med et minus på 25,6 pct., mens den ringeste fond i samme periode har tabt 40,5 pct.