Forud for regnskabssæsonen bliver vi ofte spurgt af kunder og journalister, hvad vi forventer. Denne gang var mit svar enkelt: "Et meget blandet billede". Med rekordhøje renter på de store markeder og aftagende, men stadig høj inflation påvirker disse forhold aktier og brancher på forskellige måder. Mange af disse påvirkninger er ikke konstante, men ændrer sig hele tiden, hvilket gør det meget vanskeligt at vide præcis, hvad virksomhederne vil rapportere. Her er de hovedtemaer, der er dukket op.

Forbrugernes disponible indkomst er stadig lav

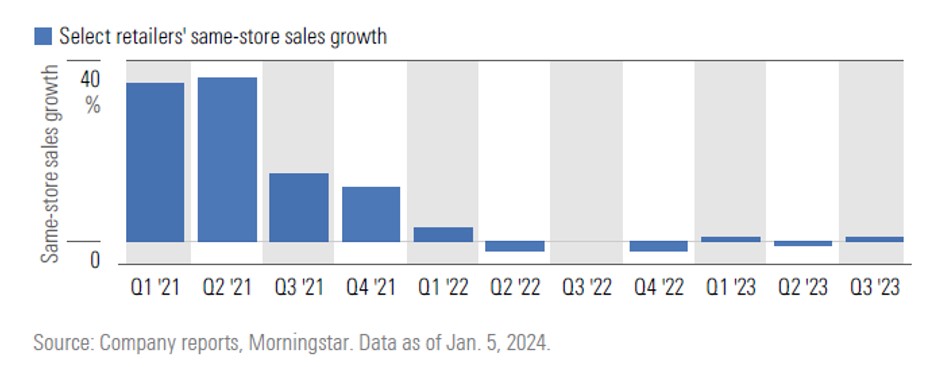

Efter 18 måneder med høj inflation uden reallønsstigninger er det ikke overraskende, at forbrugerne har færre penge på lommen og derfor skærer ned på både diskretionære udgifter og basale varer som mad.

Nike (NKE) pegede på faldende efterspørgsel fra detailkunder, hvor salget faldt med 2% i fjerde kvartal. Starbucks (SBUX), der ofte betegnes som en lille luksusvirksomhed, sagde, at salget er "faldet kraftigt i de seneste måneder". Det mest påfaldende er, at faldet begyndte næsten præcis samtidig med, at inflationen begyndte at tage til, for 18 måneder siden.

Selv basisprodukter, som dem, der leveres af den globale hygiejnevirksomhed Essity (ESSITY), har tilsyneladende nået grænsen for forbrugernes tolerance over for prisstigninger, idet virksomheden rapporterer om volumen, der næsten ikke stiger, sammen med forværrede marginer.

Brands og rejseaktier leverer stadig

Vi fremhævede mulighederne i forbrugsaktier i vores markedsudsigter for 2024, hvor både de basale og de diskretionære forbrugssektorer i Europa handles med en rabat i forhold til vores Fair Value-estimater. Men som denne regnskabssæson har vist, er det svært at vælge vinderne her.

Et område, der har leveret i denne regnskabssæson, er rejser. Britiske EasyJet (EZJ), hvis aktiekurs stadig ikke er kommet sig over pandemien, rapporterede om stærke tal, hvor det vigtigste var, at efterspørgslen er "godt på vej" i 2024, hvilket er et godt tegn for rejseudgifterne generelt med tanke på de afledte effekter, der er gældende for udgifter til flyrejser. Hotelgrupper som Premier Inn (ejet af Whitbread [WTB] i Storbritannien, og Hilton (HLT) mere globalt, har også set indtægterne stige solidt i 2023. Dette tema kan meget vel fortsætte ind i 2024.

Det ville ikke være en Morningstar-artikel uden at nævne Economic Moat Ratings. En vigtig kilde til Moat er immaterielle aktiver, som i mange tilfælde kan være brands. Stærke brands og evnen til at tilpasse sig forbrugernes stadigt skiftende behov har været et centralt tema i denne regnskabssæson.

Grundlæggende virksomheder som Unilever (ULVR) og Procter & Gamble (PG) har brugt denne brandstyrke effektivt, hvor sidstnævnte for nylig rapporterede sit stærkeste salg i hele Europa, selvom meget af denne vækst kom fra prisstigninger snarere end volumenvækst. Selvom luksus har været en blandet fornøjelse, er der stadig nogle firmaer, der rammer de høje toner, såsom modegiganten LVMH (LMVH). High-end chokoladeproducenten Lindt (LISP) er en anden, med margin- og volumenvækst i perioden.

Investorer vil stadig have AI, men det er overvurderet

Mens vi stadig venter på regnskaber fra store AI-virksomheder som Nvidia (NVDA), har investorerne kigget på den hollandske darling ASML (ASML) for at se, hvordan den sandsynlige vækst vil se ud fra 2023. De er ikke blevet skuffet: ASML fortsatte med at se en stærk ordrevækst, med en omsætnings- og EBIT-vækst på 30% i årets sidste kvartal. Selvom vækstmønsteret måske ikke følger en lige linje herfra, bygger ledelsen 2025 op som et seriøst vækstår, en holdning, der genfindes hos andre semiconductor-virksomheder som TSMC (TSM).

På trods af den strukturelle væksts tiltrækningskraft, som ganske vist er svær at ignorere, mener vi, at værdiansættelsen af mange af de virksomheder, der udråbes som AI-aktier, er for høj. Det er en vurdering, som i høj grad er i modstrid med konsensus, da de fleste analytikere på salgssiden er hoppet helt med på AI-vognen. ASML, for eksempel, ser vi som omkring 15% overvurderet i øjeblikket. Nvidia ser vi ligeledes som ca. 20 % overvurderet, og konsensus viser stadig en stigning i forhold til det høje price/earnings ratio på 80+ gange.

Angreb i Det Røde Hav sender fragtraterne i vejret

Shippingindustrien tjente en formue i kølvandet på Covid-19-pandemien. I 2021 tjente shippinggiganten Mærsk (MAERSK) flere penge på et enkelt år, end den havde gjort i et årti. Og i 2022 tjente de endnu mere. Men for hver fest er der tømmermænd.

I 2023 begyndte ordrerne på nye skibe og mere kapacitet at komme ind på det tidspunkt, hvor forbrugernes efterspørgsel i hele den vestlige verden begyndte at aftage. Det efterlod rederierne med en overflod af overskydende kapacitet, som lagde et voldsomt pres på fragtraterne.

Så for rederierne kunne de nylige angreb fra militante houthier i Det Røde Hav ikke være kommet på et mere belejligt tidspunkt og sendt fragtraterne i vejret, da rederierne instruerede kaptajnerne i at undgå at bruge Suez-kanalen og i stedet tage den meget længere rute rundt om Kap Det Gode Håb.

Vil dette redde rederierne fra overfloden af overskydende udbud? I sidste ende nej. Men perioder med overudbud kan ofte vare et par år, og da der ikke er nogen ende i sigte på problemerne i Det Røde Hav, må shipping- og logistikfirmaerne nyde lykken, så længe det varer.

Er Novo Nordisk overvurderet?

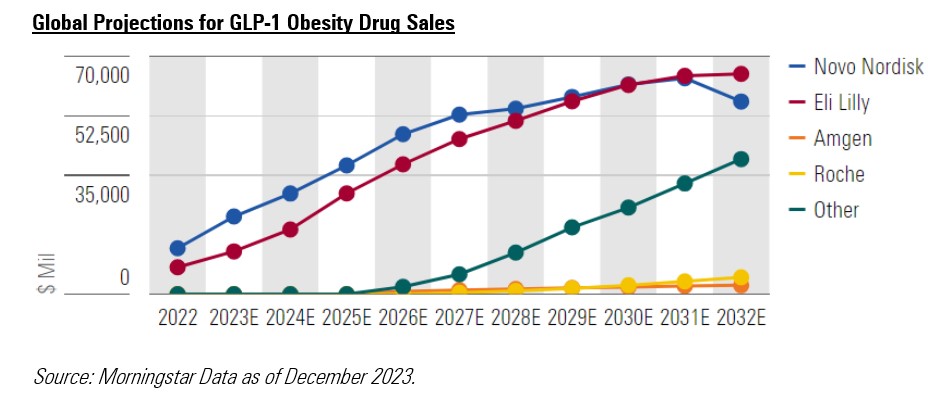

En anden sektor, som vi fremhævede som værende attraktivt vurderet i vores 2024-udsigter, er medicinalsektoren. Markedet er meget begejstret for GLP-1-medicin, der er designet til at bekæmpe fedme, mens det ignorerer mange muligheder inden for andre områder som onkologi og immunologi.

I betragtning af vækstprognoserne for fedmemedicin er dette meget forståeligt. Novo Nordisk (NOVO), en af de førende i dette segment, rapporterede en salgsvækst på mere end en tredjedel i 2023, og driftsindtægterne steg med næsten halvdelen. Vi mener dog, at forventningerne til aktierne i denne sektor er ekstremt høje, og vi er af den modsatte opfattelse, at disse navne er overvurderede. Novo Nordisk handles nu næsten 30 % over vores Fair Value Estimate.

Roche og Pfizer har et opadgående potentiale

Der, hvor vi ser værdi i pharma-sektoren, er i virksomheder som Roche (ROG). Investorer fortsætter med at støtte biotekaktier, og især dem med store Covid-19-lægemidler. Indtil videre har denne holdning givet pote, idet det tabte salg af Covid-19-medicin stadig er en hindring for virksomheder som Pfizer (PFE) og Roche.

Vi mener dog, at stærke pipelines af lægemidler vil understøtte salgsvæksten på mellemlang sigt, og vores modsatrettede syn på Pfizer viser mere end 50% upside og 35% for Roche.