Kast et blik på billedet ovenfor og spørg dig selv: har jeg nogensinde gjort dette?

Fortvivl ikke, hvis du har det, du er ikke alene. Det, der sker her, kaldes selvtilskrivningsbias eller self-attribution bias. Når tingene går godt, har folk tendens til at tro, at det er deres egen fortjeneste, mens hvis tingene går galt, er det andres eller noget andets skyld.

Firmaers administrerende direktører gør det hele tiden. For eksempel, hvis firmaet klarer sig godt, fremhæver administrerende direktør deres fantastiske beslutninger, ufortrøden indsats og udvikling af en vindende virksomhedskultur. Men hvis firmaet har et dårligt år, læser vi om eksterne faktorer som fx prispres på råvarer, valutaudfordringer, dæmpet forbrugertillid eller regeringsbeslutninger, der påvirker negativt.

Selvtilskrivningsbias begynder tidligt. I skoler, hvor ofte hører du om gode karakterer som resultat af intelligens og hårdt arbejde, i modsætning til dårlige karakterer, der skyldes, at prøven var unfair eller at personen ikke følte sig helt frisk, og så videre? Nogle gange er din præstation i eksamener et tilfælde af held: heldigvis overlappede dine gennemgangsindsatser godt med indholdet af en eksamensopgave, der kunne have bedt dig om en masse ting, du ikke vidste!

Én af mange bias

Studiet af, hvordan psykologiske bias påvirker beslutningstagning, er blevet populært i de seneste årtier. Takket være blandt andet Nobelprisvinderen Daniel Kahneman, forfatter til 'Thinking, Fast and Slow', er dette studie blevet udvidet til at omfatte finansielle beslutninger.

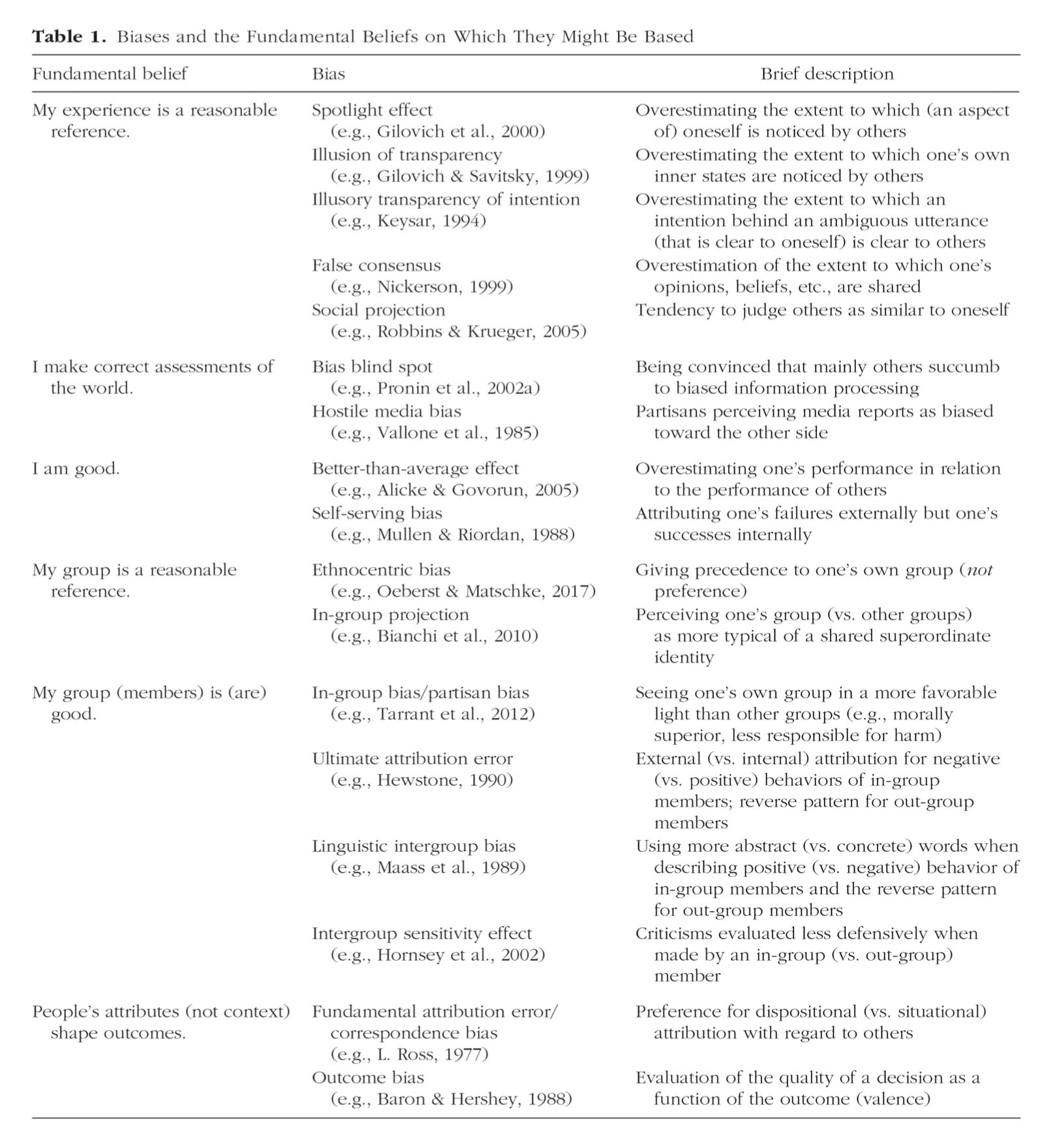

Psykologer har gennem årene fremsat hundredvis af kognitive bias. Dog har en nylig akademisk artikel indsnævret dem til blot en håndfuld grundlæggende overbevisninger, kombineret med såkaldt bekræftelsesbias eller confirmation bias (vi filtrerer informationer der bekræfter vores eksisterende overbevisninger og ignorerer information, der modsiger disse overbevisninger).

Du har måske bemærket self-serving bias under 'I am good'-bias'et i diagrammet. Det viser sig, at administrerende direktører, skolebørn og individuelle investorer ikke er de eneste, der udviser denne bias - fondsforvaltere gør det også.

At vinde er dygtighed, at tabe er uheld

Akademiker Meng Wang har offentliggjort forskning denne måned med titlen "Heads I Win, Tails It's Chance: Mutual Fund Performance Self-Attribution." Fascinerende nok brugte Wang kunstig intelligens og Chat GPT til at analysere aktiehandlerapporter fra 2006 til 2018, herunder 15.434 aktiehandlerapporter fra 1.969 separate fonde.

I disse rapporter fremhæver fondsforvaltere normalt, hvad der har bidraget til eller trukket ned på fondens præstation, samt faktorer bag disse forhold. Kommentarerne kan omfatte interne faktorer som valg af aktier, sektorvægtning og afvigelse fra benchmarken. Og de kan også omfatte eksterne faktorer som den økonomiske situation, forholdene i specifikke sektorer og fælles eksponering med benchmarken.

For eksempel siger Wang: "udtalelsen 'fonden oplevede et positivt bidrag fra sin overvægt i industriaktier, hvilket vi tilskriver virkningerne af individuel aktieudvælgelse' antyder en intern faktor og tyder på, at fondens aktieudvælgelse var en nøglebidragyder til dens præstation." Omvendt antyder "udtalelsen 'i løbet af de sidste seks måneder har dette været en hindring for fondenes præstation, da afkastet af værdipapirer fortsat har overgået afkastet af vækst' en ekstern faktor, der trækker ned."

Her er hovedresultaterne fra rapporten:

- Forbløffende nok var i gennemsnit 59% af de faktorer, der blev tilskrevet præstationsbidragsydere, interne, mens 41% af faktorerne var eksterne.

- På den anden side var 83% af de faktorer, der blev tilskrevet præstationsforringere, eksterne, og 17% var interne.

- Fondforvaltere viste betydelig selvtilskrivelsesbias: de var 40,6% mere tilbøjelige til at tilskrive præstationsbidragydere end præstationsforringere til interne faktorer.

- Fonde, der udviste større selvfordelsbias, var involveret i større risikotagning og tendens til overdreven handel i den efterfølgende rapporteringsperiode. Dette påvirkede negativt deres præstation og øgede fondens volatilitet.

- En stigning på én standardafvigelse i selvtilskrivelsesscore resulterede i en 0,8% nedgang i kumulativ præstation i den efterfølgende rapporteringsperiode.

- Børsnoterede fonde havde en højere selvtilskrivelsesbias efter bedre præstation.

Den psykologiske litteratur antyder, at opfattelsen af selvtilskrivelsesbias hos andre kan fremkalde negative reaktioner, herunder frustration og utilfredshed, og denne undersøgelse bakker op om det. Den fandt, at fondsstrømme overordnet set blev påvirket negativt af selvtilskrivelsesbias.

Alt i alt tilskriver fondsforvaltere bedre præstationer deres færdigheder, og skylder dårlig præstation på uheld;

James Gruber er assisterende redaktør hos Firstlinks og Morningstar.com.au.