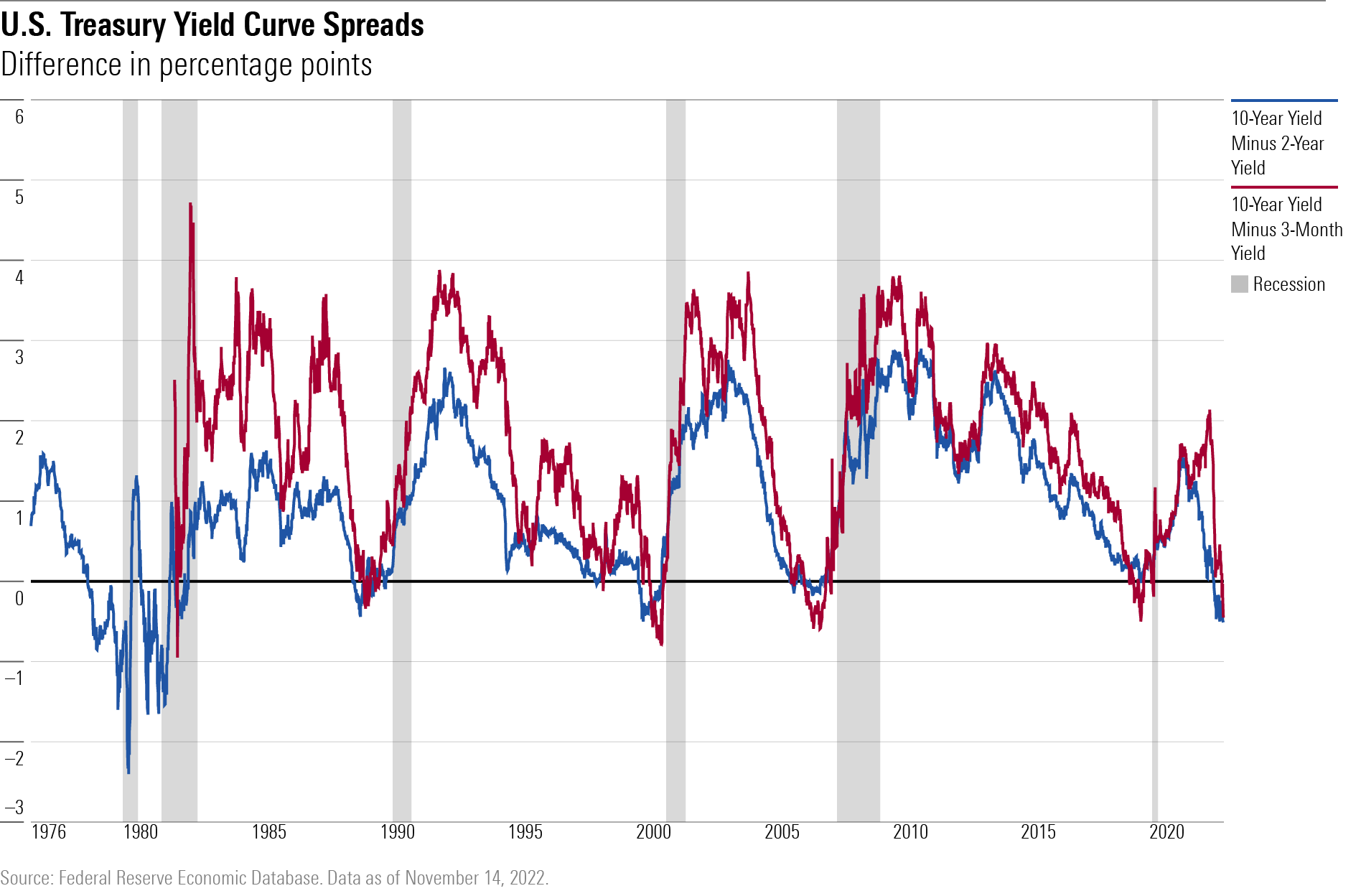

Selvom aktieinvestorer jubler over tegn på, at inflationen topper, viser obligationsmarkedets mest kendte forudsigelse af recessioner sit klareste signal endnu om, at der er problemer forude for den amerikanske økonomi.

Det er kendt på Wall Street-sprog som en omvendt rentekurve, og i de seneste dage har den bevæget sig til sine mest ekstreme niveauer siden recessionen i 1982 takket være et stort fald i de lange obligationsrenter. Når denne dynamik har været på plads i løbet af de sidste to årtier, er der i hvert tilfælde fulgt en recession. (For et kig på historien om rentekurver og recessioner, se vores tidligere historie her.)

Mens en omvendt rentekurve fra det amerikanske finansministerium ikke er kendt som en forudsigelse for, hvor dyb eller hvor længe en recession kan vare, eller endda hvornår en recession vil begynde, siger markedsobservatører, at det nuværende budskab er umiskendeligt.

"Historisk set, når du får en vedvarende inversion som denne […] er det en meget pålidelig indikator for en recession på vej," siger Duane McAllister, en senior porteføljeforvalter hos det amerikanske firma Baird Advisors.

Det efterlader mange markedsobservatører, der siger, at det egentlige spørgsmål ikke er, om der vil være en recession, men hvordan det vil se ud. Vil det være lavvandet eller dybt? Kort eller langtrukken?

Pengeforvaltere og økonomer kæmper med disse spørgsmål. Mange siger, at udsigterne er meget usikre på baggrund af de seneste økonomiske data, der tegner et noget modstridende billede. På den ene side er inflationen begyndt at falde fra 40-årige højder, hvilket burde give Federal Reserve mulighed for at bremse tempoet i rentestigningerne.

Inflationen forbliver dog ekstremt varm på trods af den seneste lempelse. Samtidig forbliver jobvækst og forbrugerforbrug robuste. Faktisk har Atlanta Feds GDPNow-prognose, et løbende estimat for økonomisk vækst, en ekstremt stærk vækstrate på 4,2 % for fjerde kvartal. Disse indikatorer tyder på, at Fed ikke har råd til at stoppe med at hæve renten for tidligt og risikerer at indlejre højere inflation i økonomien, siger analytikere.

Hvad er rentekurve-inversion hos statskassen?

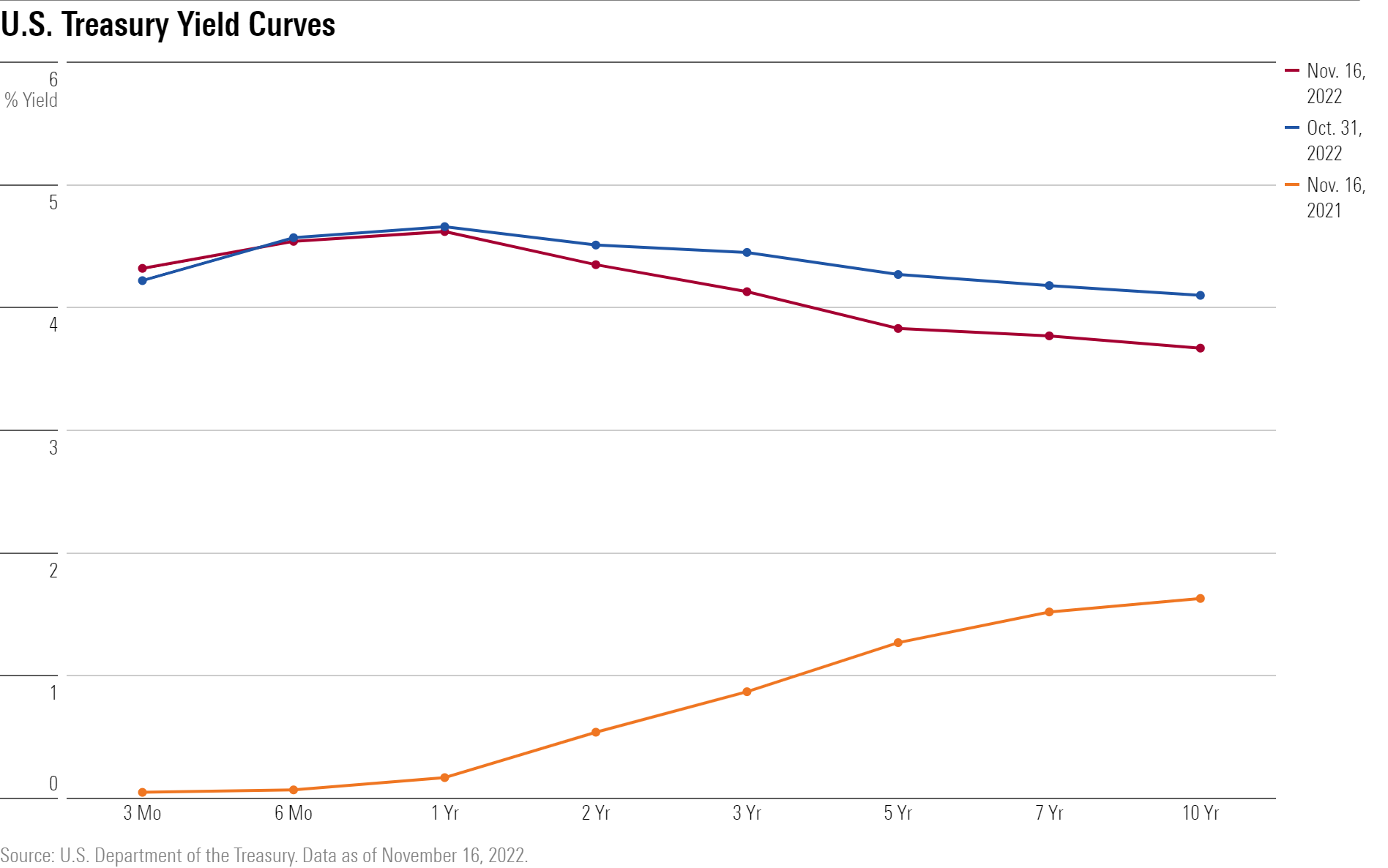

Den amerikanske statsrentekurve er i det væsentlige en visuel måde at afbilde renten på rækken af obligationer udstedt af den amerikanske regering, fra skatkammerbeviser til 30-årige obligationer. Den mest almindelige måde at se på rentekurven på er at kortlægge renter fra US Treasury to-årige obligationer ud til renter på US Treasury 10-årige obligationer.

Det meste af tiden er renter på længere løbetider højere end renter på kortere obligationer, hvilket afspejler de større risici ved at holde obligationer i længere perioder.

Under visse omstændigheder, som dem, der finder sted lige nu, kan formen på rentekurven vende med kortsigtede renter, der stiger over langsigtede renter. Det er kendt som en omvendt rentekurve.

I år har kombinationen af Federal Reserve-stigninger i den føderale fonds målrente og forventninger til fortsatte renteforhøjelser løftet de kortsigtede amerikanske statsobligationer over de lange renter. (Fed-funds-renten er renten for dag-til-dag-udlån mellem banker.) Fed har aggressivt hævet renten med det formål at bremse økonomien for at bringe inflationen fra 40-årige højder nord for 8 % ned til et mål på 2 %.

Budskabet fra en omvendt rentekurve er, at mens renten er høj på nuværende tidspunkt, vil den økonomiske vækst i fremtiden være langsommere og inflationen lavere. Det har historisk set generelt taget en recession for at være tilfældet.

Hvor invers er rentekurven?

Siden begyndelsen af juli har renterne på amerikanske statsobligationer ligget over den 10-årige, og i løbet af sommeren og ind i efteråret er forskellen blevet større. I slutningen af oktober gav den amerikanske statsobligation et toårige afkast på 4,51 %, en stigning fra 0,73 % ved udgangen af 2021. I mellemtiden lå den amerikanske statsobligation på 4,10 %, en stigning fra 1,52 % den 31. december. .

Jan Nevruzi, amerikansk rentestrateg hos NatWest Markets, siger, at en vigtig årsag til, at de lange renter har været i stand til at falde, er, at investorerne tror, at det vil lykkes Fed at reducere inflationen. "Inflationsforventningerne er stadig rimeligt forankrede," siger han.

Denne tendens blev sat i turbo efter rapporterne fra oktober forbrugerprisindekset og producentprisindekset, som ser ud til at have bekræftet, at inflationen har toppet og begynder at trende lavere. Det førte til et hop i obligationspriserne - og fald i renterne - med dramatiske bevægelser blandt mellemlange og længere obligationer. Renten på den 10-årige seddel faldt til 3,67% pr. 16. november, mens renten på den to-årige seddel faldt til 4,35%.

Det hurtigere fald i renterne blandt de lange obligationsrenter end på de korte obligationer betød, at afstanden mellem 2-årige og 10-årige obligationer er udvidet til -0,68 procentpoint. Sidste gang kurven var så inverteret var i oktober 1982, en tid hvor den amerikanske økonomi var midt i en omtrent år lang økonomisk nedtur.

På et andet rentekurvemål, hvor man sammenligner renterne på tremåneders statsobligationer med 10-årige obligationer, er rentekurven inverteret med 65 basispoint, den største inversion for dette mål siden lige før recessionen i 2001.

"Markedet begyndte at have en lille smule desinflations-eufori," siger Alexandra Wilson-Elizondo, leder af multi-asset detailinvesteringer hos Goldman Sachs Asset Management, og tilføjer, at hun mener, at markederne nu undervurderer, hvor lang tid Fed's stramningscyklus er. vil fortsætte.

Hvor slem ville en recession være?

I betragtning af advarselstegnene og måneders diskussioner på markederne om potentialet for recession – som generelt defineres som to på hinanden følgende kvartaler med negativ økonomisk vækst – hvis en skulle opstå, er der ringe grund til, at investorer skal blive overrasket.

"Dette vil være den mest forventede recession i historien," siger John Linehan, porteføljeforvalter for den amerikanske aktieindkomststrategi for store selskaber og investeringschef hos T. Rowe Price.

Preston Caldwell, amerikansk cheføkonom hos Morningstar, siger i mellemtiden, at det stadig er et møntflip i forhold til, om økonomien vil ende i en officiel recession. Men endnu vigtigere, siger han, "vi har konsekvent argumenteret for, at det binære spørgsmål "vil der være en recession?" går glip af pointen; enhver recession bør efter vores mening være relativt mild og kortvarig."

Bairds McAllister siger, at økonomiens fundamentale forhold betyder, at en nedtur ikke bør være for dyb. "Du har husstande i ret god form," siger han. "Folk er ikke overbelånte, og selvom boligværdierne falder, er der en masse egenkapital der." Derudover er virksomhedernes balancer sunde, og på stats- og kommunalt niveau har finanserne generelt "aldrig set bedre ud med stærke skatteindtægter […] og reserver på rekordhøje niveauer," siger han.

Hos Goldman Sachs siger Wilson-Elizondo, at juryen stadig er ude, når det kommer til den form for landing, økonomien oplever som følge af Feds aggressive rentestigninger. "Der er nogle rigtige wild cards, som ikke er blevet løst," siger hun.

Den ene er virkningen af, at Fed afvikler sine massive beholdninger af obligationskøb foretaget under Covid-19 recessionen for at pumpe penge ind i det finansielle system og støtte økonomien. (Denne indsats fra Fed er almindeligvis kendt som kvantitativ stramning.)

Det andet er tempoet i Kinas økonomiske genåbning fra dets strenge "nul-Covid-19"-politikker, som, afhængigt af tempoet og timingen, kunne give et løft til den globale økonomi og også øge råvareinflationen.

Inden for den amerikanske økonomi siger Wilson-Elizondo, at de fokuserer på tre variabler på arbejdsmarkedet for at hjælpe med at få en fornemmelse af, om der vil være en hård landing eller en blød landing: forholdet mellem jobåbninger og jobsøgende, deltagelsesraten på arbejdstagere på arbejdsmarkedet, og det overordnede tempo i jobskabelsen.

Hvor meget vil inflationen falde?

Når det kommer til udsigterne for inflationen, har fokus på markederne i de seneste uger været på den retning, som inflationen har taget: lavere. Men Wilson-Elizondo siger, at det vigtigere er, hvor den faktiske inflationsrate ender. I oktober havde CPI en årlig stigning på 7,7 %.

"Vi er meget fokuserede på det direkte niveau mere end på stien," siger hun.

"Men med hensyn til stien er den hastighed, hvormed (inflationen falder) meget kritisk." For nu, siger hun, er det, der ser ud til at være klart, at det er svært at se inflationen komme ned til Feds 2 %-målrente på et tidspunkt snart, og "vi tror, de bliver nødt til at forblive restriktive."

Hos NatWest siger Nevruzi, at de leder efter en recession, der begynder ved udgangen af dette år, ledet af et faldende forbrug, "men intet som et sammenbrud, hvor du ser, at aktiviteten stopper." I stedet siger han: "Vi ser, at økonomien tipper ind i en recession, mere et gradvist skred og gradvist kommer tilbage i 2024."

På denne baggrund forventer NatWest et gradvist fald i inflationen i 2023, men med CPI forbliver på over en 4% årlig rate gennem midten af 2023 og kun bryde lige under 3% ved årets udgang. Nogle af de langsommere komponenter såsom lejeomkostninger eller servicepriser såsom flypriser vil hjælpe med at holde inflationen på en "langsom vej," siger han. "Det er derfor, vi tror, at Fed vil hæve til 5% (fra dets nuværende mål på 3,75%-4%) og forblive på 5% indtil årets udgang," tilføjer han.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/LJHOT24AYJCHBNGUQ67KUYGHEE.jpg)

.jpg)