Jeg har lige læst bogen Invisible women: Exposing data bias in a world designed for men, af Caroline Criado Perez, som forklarer en lang række data, forskning og empiriske sager om, at verden er bygget og designet af og for mænd, som ignorerer kvindens behov og særlige karakteristika, og som nogle gange har katastrofale konsekvenser. Der er mange eksempler, såsom telefoner, der er for store til en kvindes hånd, recepter på medicin, der er forkerte for kvindens krop, og lav deltagelse af kvinder i politik.

Investeringer er ingen undtagelse. Der er nogle unikke hensyn til det kvindelige univers, som ofte overses her. Kvinder udgør omkring halvdelen af verdens befolkning, de lever normalt længere end mænd, og antallet af enlige vokser. På tværs af OECD-landene (Organisationen for Økonomisk Samarbejde og Udvikling) er den gennemsnitlige levealder (ved fødslen) 83,4 år for kvinder, sammenlignet med 78,1 for mænd. Derudover udgør antallet af enlige husstande nu 10-30 % af alle OECD-husstande afhængig af alder – og antallet er stigende.

Formue- og pensionskløft

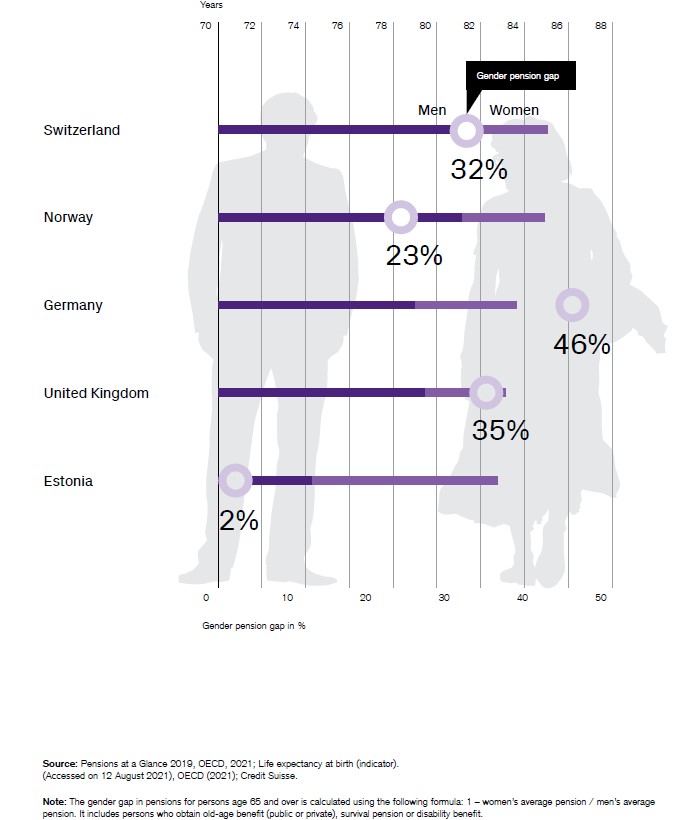

Disse tendenser har to hovedudfald: en formueforskel i forbindelse med kønsforskelle - også på grund af kvinders lavere gennemsnitsløn - som underminerer den økonomiske uafhængighed, og en pensionskløft, der kan få alvorlige konsekvenser. I europæiske lande inden for OECD modtager kvinder på 65 år og ældre pensionsudbetalinger, der i gennemsnit er 25 % lavere end mænd. Forskellene er 23 % for kvinder i Norge og mere end 40 % for kvinder i Tyskland, Luxembourg og Holland. Der er derfor et demografisk og økonomisk behov for, at kvinder får deres penge og opsparing til at arbejde hårdere for dem, så de vil have økonomisk sikkerhed i fremtiden.

Søjlediagrammet nedenfor viser forventet levetid ved fødslen og pensionsforskellen mellem kvinder og mænd i nogle udvalgte OECD-lande.

Kvinder synes ikke at kunne lide økonomisk planlægning

Når vi ser nærmere på kvinder i forbindelse med investeringer, er der nogle forskelle i forhold til mænd. Ifølge Credit Suisse sin rapport Woman to Woman, har kvinder en tendens til at have det meste af deres aktiver i kontanter og fast indkomst, idet de undgår aktier og alternative aktiver. "Denne mere konservative tilgang er muligvis forbundet med en vis investeringsuro," sagde Nannette Hechler-Fayd'herbe, Chief Investment Officer for International Wealth Management og Global Head of Economics & Research hos Credit Suisse. "Undersøgelsen fra U.S.A. Bank fandt ud af, at de tre øverste følelser forbundet med økonomisk planlægning hos mænd er selvværd, spænding og lykke, mens kvinder angiver selvværd, stress og angst. Kort sagt ser det ud til, at kvinder ikke kan lide problemer med at tjene penge."

Udfordringer for kvinder

Udfordringen er, at i den nulrente-verden, vi har været i siden den globale finanskrise, er det ikke længere nok at sætte penge ind på en opsparingskonto for at opbygge velstand. At opbevare deres penge på en opsparingskonto udsætter kvinder for inflationsrisiko. Investering i "sikre" statsobligationer er ikke et gyldigt alternativ, da renten er tæt på nul eller negativ.

For at få en bedre forståelse af den bemærkelsesværdige forskel, som investering kan gøre, har Credit Suisse beregnet mulige formueresultater for kvinder i forskellige generationer i Schweiz, der viser, hvad der ville være sket, hvis de havde investeret i en multi-aktiv-strategi i 2009 versus, hvis de havde opbevaret deres penge på en opsparingskonto. Lad os for eksempel tage en kvinde i alderen 30-45 år i 2009. De antog, at hun ville have akkumuleret 50.000 schweizerfranc (CHF) til opsparing og formue ved at investere i en afbalanceret udbetalingsstrategi (50 % aktier og 50 % obligationer og alternative investeringer) . Ifølge Credit Suisses skøn ville hendes kapital være vokset til CHF 147.000 ved udgangen af 2020 (mod CHF 105.000 med en opsparingskonto), og ved udgangen af 2025 kunne hun have forventet at have CHF 205.000 i stedet for CHF 130.000 på en opsparing konto.

Reglerne for at undgå stress

En måde at overvinde kvinders vanskeligheder, når det kommer til investering, er gennem finansiel livscyklusplanlægning. De forskellige stadier bestemmer konkrete mål, men som også afhænger af professionel karriere og familiesituation. Nogle af de grundlæggende regler gælder for alle.

1) Vent ikke, til du har store beløb, før du begynder at investere. Et par tusinde kroner i starten kan være nok.

2) Invester gradvist for at undgå eksponering en enkelt gang. Du kan for eksempel vælge en opsparingsordning, der indsætter mindre beløb med jævne mellemrum, i stedet for i et engangsbeløb.

3) Hav en langsigtet tilgang, i stedet for at gå ind og ud ofte i et forsøg på at jagte markedstendenser. På den måde reducerer du omkostningerne og sandsynligheden for at købe højt og sælge lavt.

4) Undgå finansielle instrumenter, som du ikke er bekendt med.

5) Har en økonomisk buffer, der dækker 6-12 måneders leveomkostninger ved arbejdsløshed eller sygdom

Livscyklusinvestering

Ifølge Credit Suisse har kvinder ofte forskellige livsfaser, som er formet af uddannelse, familie, arbejde og alder. I hver fase har kvinder forskellige behov og præferencer, hvilket kræver en investeringstilgang, der støtter dem i at opbygge velstand og sikre langsigtet økonomisk uafhængighed.

Kvinder mellem 20 og 30 år plejer ikke at have nogen fast indkomst, men det er vigtigt at begynde at tænke på at spare op til pension, da det vil give dem mulighed for at opbygge deres formue og sikre deres økonomiske uafhængighed. Mellem aldersgruppen 30-45 år kan kvinder overveje at tage barsel for at tage sig af børn. Dette kan medføre en reduktion af indkomst og pensionsbidrag og kan have en negativ indvirkning på fremtidige formuer. Kvinder bør sikre, at planlægningen afspejler deres nedsatte evne til at tage risici i denne periode, for at modvirke nogle af disse effekter. For eksempel kan de fokusere på udbetalingsstrategier. I de 45-60 år, som deres karriere skrider frem, ser kvinder frem til en fase i livet, hvor de kan skabe højere indkomst og dermed spare mere op, så de kan blive en mere sofistikeret investor. Når kvinder når de 60 år, falder risikotolerancen, da de er mere direkte afhængige af kapitalindkomst og forudsigelige pengestrømme for at kunne finansiere deres aktiviteter og leveomkostninger i fasen før de går på pension, eller når de går på pension

Effekter af Covid-19

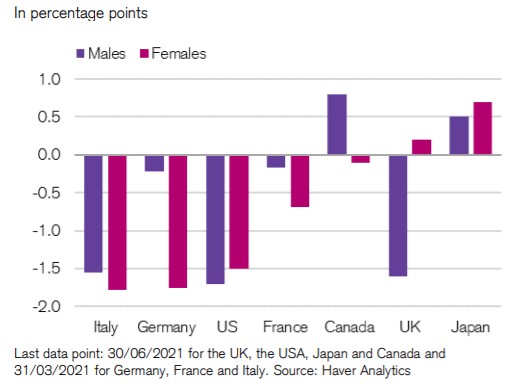

Livscyklussen (og investeringen) beskrevet ovenfor er et ideelt scenarie, og man skal huske på, at virkeligheden ofte er anderledes. Covid-19 har for eksempel haft mere alvorlige konsekvenser for kvinders arbejde end mænds, fordi det har ramt flere sektorer, hvor andelen af kvinder er højere, såsom detailhandel eller restauranter. Den Internationale Arbejdsorganisation (ILO) anslår, at 4,2% af beskæftigelsen for kvinder på verdensplan blev ødelagt mellem 2019 og 2020 mod 3% af beskæftigelsen for mænd. Faldet i kvindernes beskæftigelse har forstyrret de seneste 15 års fremskridt. Udover at miste job, siger et større antal kvinder også deres job op. I lande som Tyskland og Italien er den kvindelige arbejdsstyrke nu 1,8 procentpoint under præ-pandemiske niveauer (kilde: Haver Analytics).

Søjlediagrammet nedenfor viser ændringer i beskæftigelsen for nogle udvalgte lande.

Investerings- og pensionskløften er derfor blevet større, hvilket gør det endnu vigtigere at finde løsninger hurtigt for at stoppe det.