Dronning Elizabeth, der blev fanget på kamera i en diskussion om COP26-klimatopmødet, sagde, at det var "irriterende", når "de taler, men de ikke gør noget". Hun henviste til politiske ledere, men hendes kommentar gælder også erhvervslivet.

Over hele verden er det blevet populært for virksomheder at forpligte sig til "Net Zero" CO2-udledning som et middel til at bekæmpe klimaforandringer. Verdens to største børsnoteret virksomheder, Microsoft og Apple, har begge forpligtet sig til at være CO2-neutrale inden 2030. AstraZeneca, den britiske medicinalgigant, siger, at de vil "sikre, at hele deres værdikæde er CO2-negativ" inden samme dato. Japan Airlines har ligesom mange andre i sin branche en målsætning om at opnå netto-nuludledning inden 2050. Det samme gælder en række store energivirksomheder, herunder Total, BP og Shell.

Klimafokuserede investorer bør ikke tage disse løfter for gode varer. Langsigtede mål og vægt på "nettosiden" af ligningen kan give en virksomhed et PR-boost, samtidig med at den undgår det vanskelige arbejde med betydeligt at reducere udledningen. Man bør derfor overveje:

- Et Accenture studie viste for nylig, at kun 9 % af de europæiske virksomheder har kurs mod opfyldelse af deres 2050-mål for emissionsreduktion.

- En domstol i Holland fortalte i maj 2021 Royal Dutch Shell, at deres ”Net Zero”-forpligtelse, der blev indgået under pres fra aktionærerne, var utilstrækkelig.

- Santos, den australske gasleverandør, bliver udfordret juridisk med hensyn til, om selskabet har en "klar og troværdig plan" for at opnå ”Net Zero”-udledning inden 2040, som de har lovet.

Som det fremgår af et nyt white paper, Beyond Net Zero: Supporting the Transition to a Climate-Resilient Planet, står investorerne i dag over for en vanskelig opgave. De skal adskille de virksomheder, der blot snakker, fra dem, der tager målbare skridt til at reducere udledningen og tilpasse sig til en lavemissionsøkonomi. Det er i hvert fald mandatet i EU's handlingsplan for bæredygtig finansiering, som har som mål at reducere udledningen med 55 % inden 2030. Nye Morningstar aktieindekser bruger Sustainalytics klimaforskning for at opfylde EU's krav og samtidig give en bred markedseksponering. Indeksene kan vejlede investorer, der ønsker at tilpasse deres porteføljer til et scenarie med en temperaturstigning på 1,5 grader, med at kanalisere kapital til virksomheder, der gør en reel indsats mod klimaforandringer, og komme ud over tomme "Net Zero"-løfter.

En voksende krise, der overskygges af ufuldstændige data

Det er svært at følge med i alle de dystre klimarapporter fra det globale samfund:

- FN's Mellemstatslige Panel om Klimaændringer udsendte i august 2021 en rapport med en "rød alarm til menneskeheden", hvori de advarede om, at det vil være umuligt at begrænse den globale temperaturstigning til 1,5-2 grader uden "stærke og vedvarende" emissionsreduktioner.

- Verdens Meteorologiske Organisation anslår, at vejrkatastrofer som oversvømmelser, skovbrande og hedebølger er blevet 4-5 gange mere almindelige og forårsager 7 gange mere skade i løbet af de sidste 50 år.

- The Network for Greening the Financial System, der er en sammenslutning af 90 centralbanker, advarer om, at det globale BNP kan falde 5 % under det forventede niveau i 2050, hvis udledningen af drivhusgas ikke reduceres.

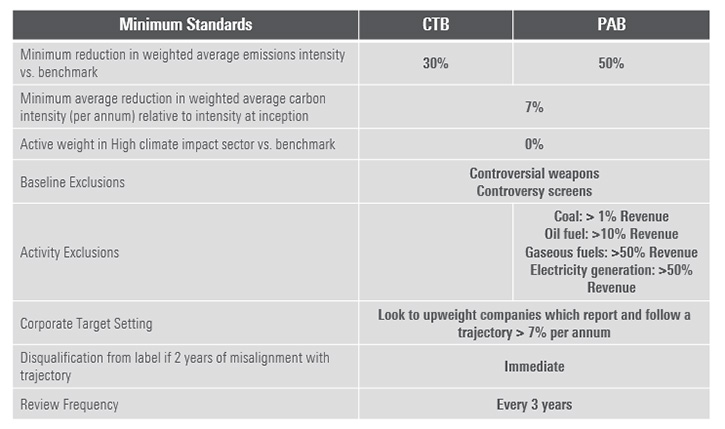

EU's handlingsplan for bæredygtig finansiering indeholder en detaljeret køreplan for investorer. Blandt de mange mandater, der omfatter virksomheder og deres investorer, er der bestemmelser for indeksudbydere. Strategier, der har til formål at reducere CO2-udledningen, skal referere til et klima-benchmark, der er mærket på en af to måder:

- EU Climate Transition Benchmarks (CTB)

- EU Paris-aligned Benchmarks (PAB)

Selv om PAB er mere krævende end CTB, kræver begge standarder en betydelig reduktion af kulstofintensiteten på porteføljeniveau, undgåelse af aktiviteter med højt kulstofindhold og emissionsreduktioner over tid. EU's klimaindekser er pålagt at undgå en simpel undervægtning af sektorer med høje emissioner. De skal anvende mere sofistikerede, virksomhedsspecifikke analyser for at nå de lovgivningsmæssige mål.

Morningstar EU Climate Indexes er baseret på en række af Sustainalytics' klimakompetencer:

- Scope 1, 2 og 3 emissionsdata - rapporteret når tilgængeligt, estimeret når de ikke er tilgængelige (mere end en tredjedel af virksomhederne i sektorer, hvor klimaændringer er et væsentligt problem, oplyser ikke emissioner)

- Carbon Risk Ratings, en fremadrettet måling, der vurderer, hvor godt virksomhederne overgår til en økonomi med lavt kulstofindhold

- Data om kontroversiel produktinvolvering og ESG-kontrovers forskning

Morningstar krydstjekker også initiativet Science-Based Targets, som hjælper virksomheder med at vurdere omfanget og timingen af programmer til reduktion af drivhusgasemissioner.

Selv om en virksomhed er mere tilbøjelig til at nedbringe sine aktiviteter, forsyningskæder og produkter og tjenester, hvis den afgiver offentlige tilsagn, skal løfterne undersøges nøje. Nogle ”Net Zero”-forpligtelser henviser til løfter om usikre teknologier til fjernelse af kulstof. Selve begrebet CO2-neutralitet kan indebære, at emissionerne flyttes rundt gennem frasalg og modregning, hvilket måske reducerer den enkelte virksomheds aftryk, men ikke bidrager til at bekæmpe klimaændringerne. "Net Zero" kan omgå det vanskelige arbejde med reel emissionsreduktion, ligesom en slankekur uden motion, sund kost og kontrol med portionsstørrelsen.

Den gode, den onde og den grusomme

Morningstars EU klimaindeks anvender nogle få udelukkelser, men er hovedsagelig baseret på en tilt-metode til at tildele virksomheder vægt over og under markedet baseret på kulstofintensitet, kulstofrisiko og om de tilbyder grønne løsninger. Så hvilke selskaber får en vægt over og under markedet?

Kone

Den finske elevatorproducent Kone, er tilpasset 1,5 graders C-scenariet og får den højeste indeksvægt:

- Kone's emissionsintensitet er betydelig lavere end branchens median, og den udviser en stabil reduktionstendens fra år til år.

- Virksomheden har en lav Sustainalytics Carbon Risk Rating. Kone anvender vedvarende energi til en del af sine aktiviteter i overensstemmelse med god praksis (5-10 %), rapporterer Scope 3-emissioner og overvejer på et udviklingsstadie miljøpåvirkning.

- Kone er involveret i temaet "Grønne bygninger" takket være sin indsats med hensyn til energieffektivitet og sikkerhed.

- Kone har opstillet Science Based Targets for en reduktion på 50 % af udledningen fra egne aktiviteter og CO2-neutralitet inden 2030.

Whirlpool

Whirlpool, en amerikansk producent af husholdningsapparater, har en vægt i indekset, der ligger over markedsvægten:

- Whirlpool deltager i mere end 45 programmer i forskellige stater, provinser og lande for at genbruge eller genanvende apparater.

- Whirlpools aktiviteter er relativt kulstofintense, men virksomheden forbliver påbegrænset Carbon Risk på grund af sine forvaltningsstrategier. Whirlpool har reduceret energiintensiteten med ca. 12 % siden 2015 og har opnået en reduktion på 20 % i sine absolutte emissioner.

- Whirlpool har forpligtet sig til initiativet Science Based Targets og har formuleret et mål om at reducere drivhusgasemissionerne fra sine fabrikker (scope 1 og 2) med 50 % inden 2030 i forhold til en 2016-baseline.

Volkswagen

Volkswagen, den tyske bilproducent, får en indeksvægt, der ligger under markedsindekset:

- Volkswagen forsøger at komme tilbage efter "Dieselgate"-skandalen i 2015, men den fortsatte afhængighed af dieselmodeller og den forholdsvis sene indtræden i elbilsræset truer virksomhedens evne til at opfylde EU's emissionsmål.

- En høj Sustainalytics Carbon Risk Rating, med lavere indtægter fra elbiler end konkurrenterne, karbonintensitet for deres flåde over gennemsnittet og ingen rimelig reduktion i overensstemmelse med branchetendenserne/kravene.

- VW sagde, at de ville få mindst 120 mio. USD i bøder for at have overskredet EU's mål for reduktion af emissioner i 2020, mens virksomhedens Porsche-enhed er blevet undersøgt af de tyske myndigheder for angiveligt forfalskede tal for brændstofforbrug.

Royal Dutch Shell

Royal Dutch Shell, et af verdens største energiselskaber, får en vægt i indekset, der ligger langt under markedsvægten.

- Shell har en Carbon Risk Rating på høj. Selv om selskabet er begyndt at diversificere gennem brint, energilagring og vedvarende energi, er ingen af disse områder en væsentlig indtægtskilde.

- Shells forretningsstrategi er fortsat fokuseret på produktion af kulbrinter med over 10 mia. USD i forventede udgifter på kort sigt til integrerede gas- og upstream-projekter i forhold til udgifter på 2 til 3 mia. USD til vedvarende energi.

- Selv om Shell har forpligtet sig til at reducere kulstofintensiteten i sin virksomhed (herunder emissioner fra brugen af sine produkter) med 100 % inden 2050, baseret på emissionsniveauet i 2016, og har et foreløbigt reduktionsmål på 45 % inden 2035, er denne kurs ikke tilpasset et ”Net Zero”-mål.

- Shell er afhængig af "fremtidige teknologier" for at reducere emissionerne. En Hollandsk domstol har beordret yderligere reduktioner, hvilket udsætter Shell for flere klimasager og klimaforvaltningsproblemer.

Klimaindekser til hvilket formål?

COP26 finder sted på baggrund af en verden, der kæmper med de katastrofale konsekvenser af klimaændringerne, og kæmper for at træffe de nødvendige foranstaltninger. For investorer er klimabenchmark vigtige redskaber. De kan være vejledende for en klimafokuseret strategisk aktivallokering, give målestokke for aktive strategier og understøtte passive investeringer. Nogle investorer ønsker at være på forkant med overgangen til et 1,5 graders C-scenarie og lede kapital til klimaløsninger. Andre ønsker at mindske klimarelaterede risici eller opfylde lovkrav.

Morningstar EU Climate Indexes sænker kulstofintensiteten på porteføljeniveau betydeligt. Global Markets Paris-Aligned Benchmark viser en kulstofintensitet, der er mere end 50 % lavere end sit moderindeks, mens Climate Transition Benchmark er 30 % mindre kulstofintensivt.

I mellemtiden har klimaindeksene leveret markedslignende risiko og afkast i deres testperiode. De giver en bredt diversificeret aktieeksponering og afviger ikke væsentligt fra markedsvægtene set ud fra et sektor- eller regionalt perspektiv. Efterhånden som klimarisici i stigende grad accepteres som finansielle risici, vil målene om at sænke kulstofintensiteten og levere en vellykket investeringsoplevelse sandsynligvis mødes. Investorerne er nødt til at adskille tomme "Net Zero"-forpligtelser fra virksomheder, der bekæmper klimaændringer og positionerer sig til en verden, der er mindre afhængig af fossile brændstoffer.

Artiklen er oversat fra engelsk og er oprindeligt udgivet 27/10/2021 på Morningstar.co.uk